Neogrid: brasileiros gastaram 19,7% a mais nos supermercados em 2023

A indisponibilidade de produtos no varejo alimentar atingiu patamar médio de 14,1%. Já a ruptura no ambiente online chegou a 36,41%

A Neogrid, ecossistema de tecnologia e inteligência de dados que desenvolve soluções para a gestão da cadeia de consumo, divulga o Neogrid Insights, um panorama de dados do mercado de bens de consumo. O estudo consiste em uma visão aprofundada sobre este cenário no Brasil, baseados nos dados anonimizados que nossas soluções monitoram, incluindo análises de mais de 90 milhões de notas fiscais e 2 milhões de produtos monitorados. O material é composto também por análises das marcas Horus, Smarket, Arker, Lett e Predify.

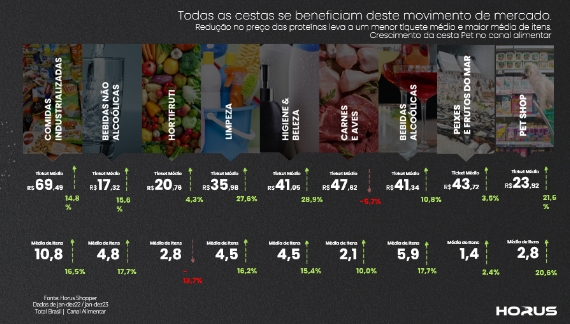

De acordo com levantamento da Horus, que oferece soluções de inteligência de mercado, o tíquete médio das compras no ano passado atingiu R$ 125,34, uma alta de 19,7% ante os R$ 104,69 contabilizados em 2022.

A inflação, que fechou o ano 4,62%, deu a sua contribuição para esse cenário, mas o aumento do volume de produtos colocados no carrinho de compras a cada ida do consumidor ao ponto de venda exerceu importante influência para esse salto. No período comparado, a média de itens por compra cresceu 20,7%, passando de 14,5 para 17,5 itens, considerando a cesta de alto giro (FMCG).

Analisando individualmente cada cesta, os dados que mais chamaram a atenção foram os dos produtos perecíveis. Do lado do hortifruti, houve queda importante na média de itens (-13,7%) e aumento no tíquete médio (+4,3%), o que ilustra o quanto essa seção sofreu com alta de preços no decorrer de 2023 em função da grande sensibilidade relacionada às questões climáticas, que afetaram muitas culturas da cesta de frutas, legumes e verduras. Já nas carnes e aves, foi observado um movimento inverso, de elevação na média de itens (+10%) e de redução no tíquete médio da cesta (-5,7%).

O Panorama de Bens de Consumo 2023 também lançou um olhar sobre a indisponibilidade de produtos no varejo alimentar, que atingiu níveis elevados ao longo do último ano. De acordo com o Índice de Ruptura da Neogrid, a média consolidada entre os meses de janeiro e dezembro foi de 14,14% — resultado 2,59 pontos percentuais acima do registrado em 2022, quando esse indicador ficou em 11,55%.

“O brasileiro começou o ano com o seu poder de compra bastante pressionado e isso se refletiu nas estratégias de abastecimento do varejo, que adotou uma postura mais cautelosa com a reposição”, explica Robson Munhoz, diretor de Customer Success da Neogrid. “Também foi possível observar a tendência de o varejo dar preferência a produtos de alto giro com tíquete médio menor”, complementa.

Diversos são os fatores por trás da indisponibilidade de produtos nas gôndolas, como problemas logísticos, campanhas promocionais sem planejamento, falhas nas previsões de vendas, cenário econômico, dentre outros. Mas, em 2023, considerando apenas o item mais impactado pela ruptura em cada mês, o fator preço foi o destaque. Esse quesito apareceu como causa na maior parte do ano — tanto reduzindo ofertas por causa do aumento dos custos de produção, como também no fomento do consumo por conta da sua redução.

Essa dinâmica ficou muito clara em relação ao leite, que enfrentou oferta limitada no campo, sobretudo no primeiro semestre, em razão do clima. Isso elevou os preços das bebidas lácteas, levando-as ao topo do ranking da ruptura em março, com indisponibilidade de 19,10%. O ovo, por outro lado, foi destaque em ruptura pelo motivo oposto, por conta da redução dos preços, ocupando a liderança dessa lista nos meses de agosto (16,20%), setembro (16,40%), outubro (17,80%) e novembro (18,40%).

Ruptura on-line supera a do varejo físico

De acordo com o indicador monitorado pela Lett, especializada em soluções de Trade Marketing Digital, a indisponibilidade de produtos no ambiente on-line entre os meses de janeiro e novembro de 2023 cresceu 3,21 pontos percentuais, na comparação com o mesmo período do ano anterior, chegando ao patamar de 36,41%. As seções mais afetadas pela ruptura on-line foram aquelas dedicadas aos produtos perecíveis, como peixes (59,55%), carnes e aves (50,79%) e o hortifruti (48,61%).

Os dados de ruptura on-line monitorados pela Lett mostram que os estados que mais sofreram com a indisponibilidade de produtos estão localizados, majoritariamente, nas regiões Norte e Nordeste. Lideram esse ranking o Pará (63,05%), Bahia (56,80%), Pernambuco (49,17%), Amazonas (46,96%) e Goiás (46,35%). Já os cinco estados mais bem posicionados quando o assunto é ruptura on-line são: Acre (28,30%), Rio Grande do Norte (29,23%), Espírito Santo (29,61%), Brasília (30,35%) e Rio de Janeiro (32,52%).

Café foi item mais promocionado

A Smarket, com soluções para gestão de ofertas, analisou as promoções feitas por quase 150 redes em 2023, essencialmente médios e grandes varejistas, e constatou que a mercearia foi a cesta mais contemplada pelas promoções.

Entre os cinco itens mais promocionados, não houve alterações de posições entre os quatro primeiros colocados, na comparação com 2022: café em pó 500 g, óleo de soja 900 ml, margarina 500 g e leite condensado. Em quinto lugar aparece o creme de leite, que subiu três posições. Milho verde 170 g, leite em pó 380 g e creme de avelã 140 g entraram na lista dos top 15 mais ofertados.

Entre as carnes, em um ano em que as proteínas mais acessíveis foram priorizadas pelos consumidores, o filé de peito de frango (1kg) foi a opção mais ofertada pela base da Smarket. Já nas bebidas, refrigerantes e energéticos foram priorizados entre os top 5. Destaque para o achocolatado pronto para beber (180 ml), que saiu da oitava posição para a segunda.

Entre as bebidas alcoólicas, lideraram essa cesta a cerveja 350 ml e a cerveja long neck 330 ml. Completando o pódio, está a cerveja 473 ml, que desbancou a cachaça dessa posição. Saíram do topo o gin e a vodka e entraram algumas opções de vinhos (meio seco e suave).

Como devem se comportar as commodities em 2024

A Predify, que oferece serviços de otimização de preços, analisou como importantes commodities agrícolas se comportaram no ano passado, trazendo um resumo dos fatores de impacto e uma direção em relação ao primeiro semestre de 2024.

Carne bovina: as carnes bovinas que estavam mais caras nos últimos três anos ficaram mais baratas em 2023, puxada pelo aumento da oferta no mercado. A Predify aponta tendência de queda contínua no preço médio do quilo durante todo o primeiro semestre do ano, em relação aos preços praticados no final de 2023, movimento que tende a favorecer o consumo.

Soja: no decorrer de 2023, o mercado de soja foi marcado por uma trajetória de baixa nos preços, frente ao ano anterior, motivada por uma safra recorde no período. Para este ano, os produtores de soja aguardam preços competitivos entre as safras, estimando que o Brasil renove o recorde de produção.

Açúcar: destaque entre as principais commodities agrícolas negociadas no mercado internacional, o açúcar é um grande exemplo de cultura que tomou caminho inverso em relação ao comportamento das cotações, com preço crescente ao longo do ano, superando a média de 2022 em mais de 22%. Há perspectiva de que a moagem de cana-de-açúcar e a produção de açúcar na região Centro-Sul do Brasil alcancem níveis elevados em 2024, com um aumento na área colhida e uma maior alocação da matéria-prima para a produção de açúcar.

Milho: o excesso de oferta derrubou os preços do milho em relação a 2022, com variação de 21%. A safra do inverno é que definirá o volume da oferta nacional. Portanto, a condição climática na América do Sul ao longo dos próximos meses poderá contribuir para a volatilidade do mercado em 2024, considerando, ainda, o ritmo do crescimento econômico, que impacta o nível da demanda por grãos.

Arroz: a pesquisa Cesta de Consumo HORUS & FGV IBRE, que monitora a variação de preço de produtos da cesta básica, registrou alta no preço do arroz nas oito capitais pesquisadas. As previsões de oferta e demanda para 2024 demonstram pequena recuperação dos estoques, sem espaço para quedas expressivas nas cotações da safra, mas com tendência de leve recuo no primeiro semestre.

Café: Ao longo de quase todo o ano de 2023, houve um movimento de baixa nos preços do café no varejo, alinhada com a trajetória global dessa commodity. Os dados compilados pela Predify apontam para um cenário de estabilidade nos preços desta commodity no primeiro trimestre de 2024, frente aos valores praticados no encerramento de 2022. Já no segundo trimestre, a tendência é de leve alta nos preços.

Indústrias ampliam os aportes em ações comerciais

A análise da Arker, especializada em gestão e otimização de verbas comerciais, apontou que as grandes indústrias estão buscando o respaldo de ferramentas tecnológicas para gerir seus contratos e ampliando os seus aportes em ações comerciais.

Tomando como referência a base de clientes da Arker, composta pelos principais players do setor, houve crescimento de 29% no total de investimentos em 2023, que foram determinantes para aumentar em 13% a receita gerada por essas ações comerciais. No ano passado, 31% dos investimentos da indústria no varejo foram direcionados para ações de sell-in, com vistas a incentivar o abastecimento dos estoques sem qualquer contrapartida que beneficie a venda ao consumidor.

Já a outra fatia, de 69%, foi empregada em ações de sell-out, cuja principal dinâmica foi o desconto em preço. Do total de recursos dedicados a incentivar os clientes, 38% foram para viabilizar redução dos valores nas gôndolas, com o menor impacto possível na margem do varejo. Completa a lista das ações de sell-out mais realizadas as ativações no PDV e investimentos em mídias on e off-line.

Canal do varejo alimentar que mais cresce no País, o cash & carry contou com grande protagonismo nos contratos geridos pela plataforma da Arker, sendo o formato de loja que registrou o maior crescimento nos investimentos empregados pela indústria. Em 2023, o “atacarejo”, como popularmente vem sendo chamado, contou com um aumento de 39% nos aportes recebidos para fins de ações comerciais.

Prestes a completar 25 anos, a Neogrid dispõe da maior malha de dados de Supply Chain do Brasil, captados em mais de 230 redes de varejo, que operam mais de 40 mil lojas. O monitoramento da companhia também abrange 37 mil indústrias e 5 mil distribuidores, responsáveis pela produção e distribuição de mais de 2 milhões de produtos ativos.