Banco do Brasil (BBAS3) impressiona com lucro recorde em 2021

Banco do Brasil (BBAS3) divulgou excelentes números nesta segunda-feira (14), enquanto Nubank pode cair até 72%; entenda

O Banco do Brasil (BBAS3) impressionou com a divulgação de um lucro de R$ 21,021 bilhões em 2021, um aumento de 51,4%. A ação já é um dos destaques de 2021, com alta de quase 17% no acumulado do ano. Bem que o Felipe Miranda, estrategista-chefe da Empiricus, avisou que o BB era a “bola da vez” e que valia mais a pena embarcar na ação do bancão do que em promessas de lucro futuro, como o Nubank (NUBR33).

Muitas pessoas podem apostar no Nubank na briga entre bancão e fintech. Afinal é um símbolo da revolução tecnológica no setor bancário e de inovação no atendimento. Isso tudo é verdade, o problema é que na hora de investir é preciso olhar para os resultados e não apenas para promessas.

Em um cenário de iminente alta dos juros, talvez tenha chegado a hora de empresas mais tradicionais e consolidadas serem as estrelas. E o Banco do Brasil, com esse lucro recorde, desponta como um dos favoritos nessa briga.

Menos tech, mais value: conheça a tese que investe em ativos do mundo real

Segundo Felipe Miranda, chegou a hora de “menos tech, mais value”. Em outras palavras, o cenário macroeconômico é mais favorável para empresas mais consolidadas, que já entregam bons resultados, em detrimento das empresas de tecnologia que prometem ganhos no futuro. Ele é estrategista-chefe da Empiricus e analista à frente de uma carteira recomendada com rentabilidade acumulada de +418,10%.

Por conta disso, o analista fez uma recomendação aos seus seguidores. É hora de montar uma operação short (vendida) em NUBR33, buscando lucrar com a queda dos papéis, e comprar BBAS3, esperando valorização das ações.

Miranda aprofundou-se nessa tese em um relatório disponibilizado para os assinantes da série Palavra do Estrategista. Aos leitores do Seu Dinheiro, porém, o relatório será oferecido de graça. Você pode clicar neste link para receber a tese completa que explica os motivos para a aposta no BB contra o Nubank.

Os juros nos EUA podem subir ainda mais e prejudicar modelos de negócios que dependem de crescimento rápido; entenda

Nos últimos anos, um mundo de juros reais negativos facilitou muito a vida das startups em fase de crescimento e validação. Na realidade, os juros americanos estão em queda livre desde 1980. Nesse contexto, as grandes valorizações de ações americanas foram protagonizadas por empresas tech, que apostam no modelo de crescimento rápido.

Em outras palavras, isso significa que os acionistas investem nessas empresas com a expectativa de que elas darão lucro no futuro. Isso mesmo que, hoje em dia, elas dêem prejuízo.

Como isso funciona? Por que os investidores aceitariam investir em uma empresa que dá prejuízo, com esperança de que isso se reverta no futuro? Exatamente por conta dos juros baixos.

Se o juro está próximo de zero, isso significa que o dinheiro hoje valerá quase a mesma coisa que o dinheiro daqui 2, 5 ou 10 anos. Como o dinheiro não rende quase nada, os investidores aceitam colocar dinheiro em empresas promissoras. Os acionistas investem com esperança que elas cresçam muito e entreguem um retorno considerável lá na frente.

E como o Nubank fica nessa história? Bom, o Nubank faz parte desse exato grupo de empresas disruptivas, que não dão lucro significativo no presente. A diferença, porém, é que estamos entrando num cenário de alta de juros praticamente irreversível. E nesse contexto a situação muda completamente.

Inflação nos EUA é a maior dos últimos 40 anos e puxa juros pra cima

Um dos principais propulsores dessa decolagem dos juros é a inflação. O Índice de Preços ao Consumidor (IPC) dos EUA chegou a bater 7,5% no ano em janeiro de 2022, simplesmente o maior número dos últimos 40 anos.

Isso é reflexo, entre outros fatores, dos grandes pacotes de estímulos monetários liberados pelo governo americano para enfrentar a pandemia. Grosso modo, quando há mais dinheiro em circulação para o mesmo número de ativos, a inflação aumenta.

E o que fazer nesse caso? Para reagir a esse cenário de inflação alta, o Federal Reserve, o banco central americano, se vê obrigado a aumentar a taxa de juros. O juro atual, na faixa de 0% a 0,25% ao ano, pode subir gradativamente para algo entre 2% ou 3% ao ano.

Isso muda o jogo completamente para as empresas tech. Com juro mais alto, os investidores tendem a não aceitar mais pagar caro por empresas que só vão entregar resultados no futuro. Isso explica a recente queda das ações tech e a migração de recursos para ações de empresas mais tradicionais, como petroleiras e bancos.

Entendeu por que, nesse cenário, o Banco do Brasil leva vantagem em relação ao Nubank? Além disso, vale lembrar que o Nubank estreou na bolsa com um valor bem esticado. Na oferta pública de ações (IPO, na sigla em inglês), a empresa estava avaliada em R$ 232,4 bilhões, mais do que o valor de mercado do Itaú, o que colocava o Nubank como banco mais valioso da América Latina.

De acordo com projeções de Miranda, o BRD de Nubank (NUBR33) pode cair até 72%; veja os cálculos

Na análise completa feita por Felipe Miranda e sua equipe, são avaliados vários números do Nubank em comparação a outros bancos brasileiros. Sugiro que o leitor baixe o relatório gratuito e acesse o conteúdo na íntegra, para entender de forma completa a tese.

Só para ter uma breve noção, vamos dar uma olhada no valuation, para tentar estimar o verdadeiro preço justo dos papéis de Nubank. O valuation atual, de aproximadamente R$ 200 bilhões, embute um retorno sobre patrimônio líquido ao redor de 30% e um lucro líquido em torno de R$ 11 bilhões em 2026.

Ou seja, o Nubank, que acumulou sete anos de prejuízos desde sua fundação, precisa ser capaz de entregar lucros na casa de dezena de bilhão nos próximos 4 anos. Trata-se de uma expectativa extremamente otimista.

Miranda e sua equipe, em uma projeção mais realista com base na situação atual da empresa, projetam que o Nubank atingirá lucro líquido de R$ 6 bilhões em 2026. Com esse número em mão, usando um modelo de desconto de dividendos com taxas bastante generosas, a equipe chega ao valor de mercado justo de R$ 54 bilhões. Em outras palavras, isso significa que o preço justo de NUBR33 está mais perto dos R$ 2 do que dos atuais R$ 7. Se o mercado se ajustar para esse valuation, a queda potencial das ações é de 72%.

Mais obstáculos podem aparecer no caminho do Nubank

E isso sem mencionar outras dificuldades que o Nubank tende a enfrentar ao longo dos anos. Dificuldade de rentabilizar os clientes que hoje não pagam praticamente nada pelo serviço, possível alta da inadimplência em um cenário econômico de juros maiores, provável necessidade de levantar mais capital e diluir a participação dos acionistas atuais…

Tudo isso está, em detalhes, no relatório completo disponibilizado gratuitamente pela Empiricus aos leitores do Seu Dinheiro. Aqui estamos apenas abordando a superfície do assunto.

Nesse contexto de alta dos juros e dificuldade iminente para as empresas tech que não dão lucro, empresas mais consolidadas e que foram penalizadas podem se beneficiar bastante. E nesse grupo, quem chama a atenção é BBAS3, uma das ações de bancos mais penalizadas nos últimos tempos.

Por que apostar em BBAS3? Entenda o racional por trás da recomendação

É natural que, se vínhamos em um movimento de juros reais negativos e explosão das empresas tech com crescimento rápido, as empresas mais tradicionais foram jogadas para escanteio.

Agora, porém, com a subida iminente dos juros, o cenário se inverte. As empresas mais tradicionais podem sair ganhando a partir de agora (principalmente se levarmos em conta que algumas foram muito penalizadas e suas ações estão “a preço de banana”).

Esse é o caso de Banco do Brasil (BBAS3), talvez a empresa mais tradicional do país, fundada por João VI em 1808. Chegou a hora de entender por que apostar na alta dos papéis.

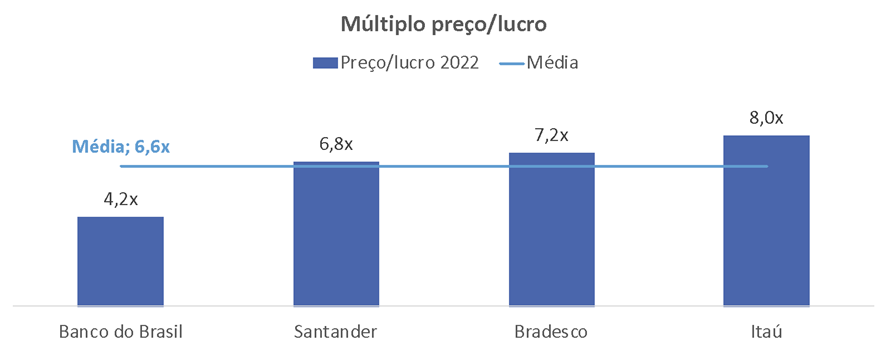

Em primeiro lugar, o papel do Banco do Brasil negocia a 4,2 vezes seu lucro projetado para 2022, contra uma média de 6,6 vezes para seus pares brasileiros e abaixo de todos os grandes bancos.

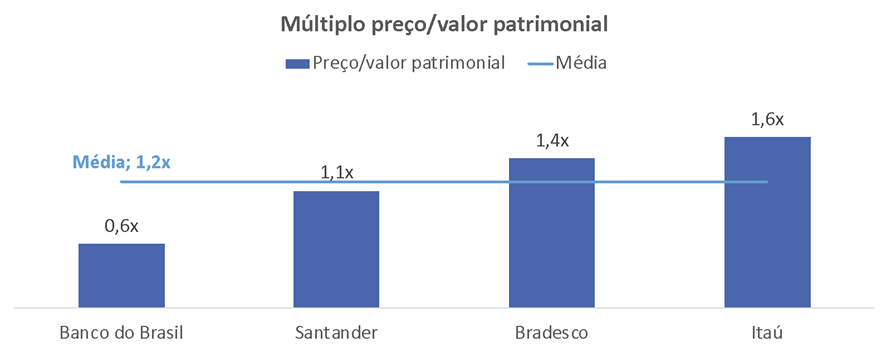

Em termos de preço sobre valor patrimonial, o Banco do Brasil está negociando a um múltiplo de 0,6 vez seu patrimônio líquido atual. Em outras palavras, seu valor de mercado é, de longe, o mais barato de seus pares.

Em novo cenário macroeconômico, ações brasileiras podem se beneficiar

Além disso, nesse novo cenário macroeconômico, o investidor estrangeiro pode passar a olhar com mais atenção para o Brasil. Nos últimos meses vimos uma sobrealocação em empresas tech e em criptoativos. Isso até mesmo aqui, no ambiente de investidores pessoa física do Brasil. Prova disso é que o primeiro ETF de criptoativos da B3, HASH11, ultrapassou o tradicional BOVA11 em número de investidores.

Com as novas dificuldades pela frente, o investidor estrangeiro tende a procurar ativos mais baratos e com mais segurança no mundo real. Esse é o cenário em que o Brasil pode sair ganhando. Segundo Felipe Miranda, na hora da turbulência, o foco do investidor deve ser em ativos do mundo real e geradores de caixa no presente.

Na sua opinião, o mais racional para o investidor nesse momento é apostar na queda de NUBR33 e se posicionar para uma potencial alta de BBAS3.

A operação sugerida por Felipe Miranda tem duas pontas. De um lado ele propõe a compra da ação do BB e, de outro, um short na ação do Nubank. Não sei se você sabe, mas é possível, sim, lucrar tanto na alta quanto na baixa de uma ação.